目次

創業支援・起業

・独立して事業をされようと考えている方

・個人事業主として事業を行っているが法人化を考えている方

そんな方々のサポートをさせていただきます。

起業するにあたって周りに相談できる詳しい方がおらずに独立されて、

〇税金の面で損をされている方

〇思った通り事業がうまくいかない方

そんな方々を見てきました。

一度でもご相談いただけていればそんなことにはならなかったのに、、、

と悔やまれます。

主なサポート内容としては

・事業開始時に必要な手続きのご説明

こちらは初回無料相談の範囲内でも十分説明可能なのでご活用ください。

・創業にあたっての簡易的な事業計画の作成

せっかく始めた事業を続けられるよう一緒に事業計画を考えましょう。

・日本政策金融公庫の創業融資

創業をするにしても最初から資金が潤沢にある人はいません。

ご相談いただいた状況を踏まえて資金面で安心して事業をスタートできるようサポートさせていただきます。

・法人の設立

法人の設立を考えられている方の中には、

本当に法人にした方が良いのか、

どんなメリット・デメリットがあるのかお答えします。

また実際に設立する際には司法書士の先生をご紹介させていただくことも可能です。

初回相談は無料!

上記のサポートについては毎月の顧問契約していただける方については別途報酬はいただきません。

相続・贈与

相続税というのは事前に対策することが重要になってきます。

相続税というのは事前に対策することが重要になってきます。

例えば、

・不動産を保有しているが、現金預金があまりない

相続人が相続税を払えない可能性がでてきます。

・会社経営を行っており、会社に対して多額の貸付金がある

会社の資産価値がないのに、多額の相続税を払わなくてはいけない可能性があります。

・会社経営が順調であるがゆえに会社の資産価値(株価)が高い

後継者に株式を相続しようにも、相続税が払えない可能性が出てきます。

これらは事前に対策することでリスクを減らすことが十分に可能です。

事前に相続の対策をされている方でも

大事な方がお亡くなりになった際には何をしたら良いのか分からなくなることもあるかと思います。

そんな時もご相談いただければ、税金のこと以外でも手続きのご説明をさせていただきます。

ご相談いただく際に、

・固定資産税の課税通知書

・現預金の残高

・被相続人が加入していた保険の証書

・証券会社から送られてくる有価証券の明細

を持ってきていただければ概算で相続税がどのくらいか、

もしくはその時点で申告する必要が明らかにない場合には、

無料相談の範囲内で安心していただけるかもしれません。

※不動産が多い場合や、保険会社からの回答がすぐ出ないなどその場での判断が厳しい場合があります。

※その場で概算した相続税額はその後大きく変動する可能性があるので、あくまで参考程度と思ってください。

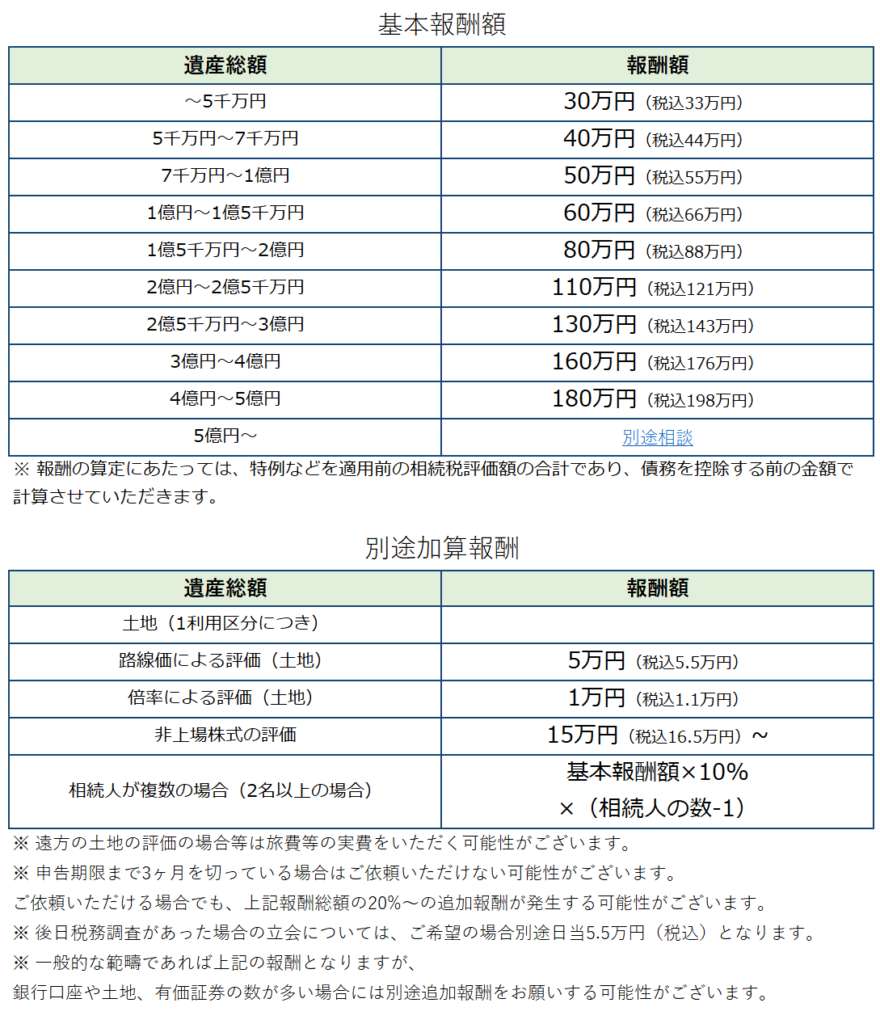

以下に相続税申告報酬を記載させていただきます。

無料相談の段階では報酬は発生しませんのでご安心ください。

顧問契約

・これから事業を始められる方

・これから事業を始められる方

始める事業のことはわかっていても税金面等の手続きは分からないと不安に思う時はありませんか。

そんな方にも事業に専念していただける環境を提供できるようサポートさせていただきます。

・現在別の税理士と顧問契約している方

こちらをご覧になられているということは、

多少なりとも現状の税理士に不満を抱えているかと思います。

〇税理士報酬が高い

〇説明がわかりにくい

〇相談しづらい

他にも不満に思うところはあるかもしれません。

すべてお話しいただければと思います。

税理士の仕事は単に税金の計算をするだけでなく、

良き相談相手でなくてはいけないと考えています。

税理士報酬については記載させていただいていますが、

創業したばかりで利益がでない状況や、

今は経営が厳しいといったありのままの状況ご相談いただければ、

納得いただける範囲で対応させていただけるかもしれません。

説明は安易に専門用語など使わず、

伝わりやすい用心がけています。

もしそれでもわかりにくい場合にはご説明しますので、

何でも何度でも聞いてください。

税理士に相談しづらいという話も聞くことがあります。

これは人それぞれいろんな理由があると思いますが、

もしお時間が許すようでしたら一度お会いさせていただき、

その不安を払拭させていただきたいと存じます。

日頃ご相談いただけるツールは電話・メールはもちろん、

LINE、Chatwork等それぞれ対応させていただいていますので遠方の方のご対応も可能です。

土日祝日、時間外対応も事前にご連絡いただければ可能です。

税務申告

個人事業主は翌年の3月15日までに、

個人事業主は翌年の3月15日までに、

法人は決算終了の日から2か月以内に税金の申告をしなければいけません。

税法というのは毎年少しずつ変わっていっています。

個人事業主の方の中にはご自身で申告されている方も多いとは思いますが、

知らずに税金の優遇措置を受けていない方もおられます。

税理士の報酬というのは決して安いものではありません。

その為、ご自身で勉強されて申告される方や、

安い報酬の事務所に決算時期に駆け込んで対応される方、

一番いけないケースは申告をしないまま放置してしまっている方、

いろんな方がいるかと思います。

ご自身で勉強される方の中には完ぺきな申告をされる方もいるとは思いますが、

完ぺきな申告をするために税金の勉強に費やした時間を本業に充てていただいた方が、

結果的に手元にお金が残りませんか?

安い報酬の事務所の場合は事業の内容も把握せずに流れ作業で税金の計算だけしている事務所もあります。

この場合、本来適用できたはずの税金の優遇措置を見落としたり、

別料金で対応され結果的に高くなるケースもあります。

申告しないのは最もいけません。

結果的に本来払う必要のなかった無申告加算税や、

悪質な場合に重加算税が課せられて支払えない状況になる可能性もあります。

基本的に当事務所では申告業務は月次顧問契約を結んでいただいている方を優先しています。

申告業務と、その後の顧問契約を結んでいただける場合には進行期からの月額顧問料分をいただければ対応させていただきます。(記帳代行分を除く)

(3月決算法人の方が、5月に決算申告業務と顧問契約を結んでいただいた場合、同年4月分~月額顧問料が発生と、6月に決算報酬等をいただきます)

単発の申告業務につきましては、

その事業内容、規模を見て短時間でも責任をもって申告させていただける場合のみお受けします。

その場合の報酬は別段の定めがない場合、下記の税理士報酬の

(月額顧問料)×6ヶ月+記帳代行手数料(当事務所で記帳の場合)×12ヶ月+(決算報酬+消費税申告報酬(消費税の申告が必要な場合))+消費税

とさせていただきます。

また申告時期まで一月を切っている場合には割増させていただく可能性があります。

税理士報酬

※1 副業の方限定の特別プランです。

※年末調整業務(法定調書合計表、給与支払報告書の作成・提出を含む。)につきましては年間の給与支払者が4人までは基本報酬10,000円、5人~基本報酬20,000円、以後1人につき1,000円の追加報酬が発生します。

※償却資産税の申告につきましては、市町村ごとに別途5,000円となります。(資産数が多い場合は別途相談)

※上記顧問料は目安であり面談回数等を最低限抑えた関与を想定しています。月次面談ご希望の場合等はご相談いただいた際にお見積りさせていただきます。

※対応会計ソフトは弥生会計、マネーフォワードクラウドとさせていただいています。その他のソフトについては別途ご相談させていただければと存じます。

※自計化の場合及び仕訳件数の多い事業の場合は会計ソフトを導入をお願いしております。その場合は上記報酬とは別途ソフト利用料がかかってきます。(目安として 年額 個人:11,760円 法人:35,760円)

※上記報酬は、通帳やクレジットなどの自動取り込み等に対応いただいた場合とさせていただきます。導入についてはサポートさせていただきますのでご遠慮なくお申し出ください。(基本的に導入について別途報酬はいただきません。)

※自計化される場合、ご契約後に1~2回、1回につき約1時間程度の記帳指導をさせていただく事も可能です。

ただし、3回目以降は30分5,000円の追加報酬が発生します。

※上記プランには必要な届出等の提出を含んでおり通常であれば追加報酬はかかってきません。

ただし、業務負担によっては別途ご相談させていただきます。(例:仕訳数が異常に多い場合や、支店数が多い場合など)

※通常の申告に関しては上記プランに含まれていますが、中間申告(仮決算)や計画作成が必要といった通常業務と異なる作業に関しては別途ご相談させていただきます。

※上記に関して、ご相談なく追加報酬を請求することはありません。

※ご相談は、メール等でいつでも受け付けております。

※税務調査については、日当5万円 遠隔地の方については別途交通費等をいただきます(実費相当)。

※上記金額は「単位:円」「税抜き」価格になります。